コラム

2016年06月08日覚えておきたい、相続税の対策方法

相続税の対策には、生命保険による対策や生前贈与、そして不動産の購入による預貯金などからの資産の組み換え、さらには賃貸経営などが挙げられます。それぞれの相続税対策についての特徴などをご紹介します。

相続対策の種類

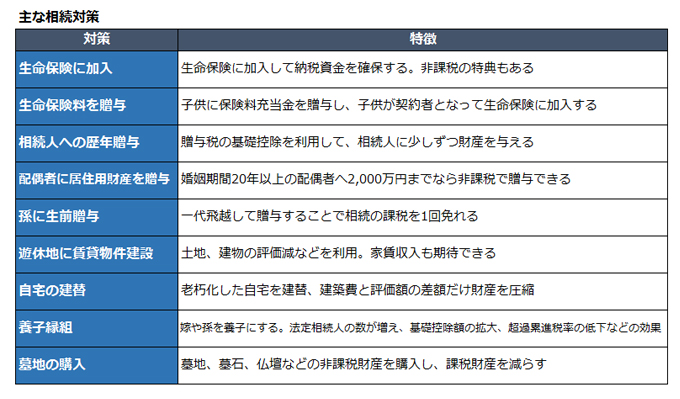

相続対策は、目的別には下記の3つに分類され、これらの組み合わせによりバランスよく対策していくことがポイントになります。 ① 争続対策(遺産分割対策)→財産を分けやすくしておく。誰に何を遺すかを予め決めておくことで相続人同士の争いを防ぐ。 ② 納税資金対策→納税用の現金や物納できる土地を用意しておく。 ③ 節税対策→相続財産を減らしておく。財産評価額を下げる。特例を有効利用する。 それでは、具体的にはどのような方法があるのかを見ていきましょう。

生命保険による相続対策

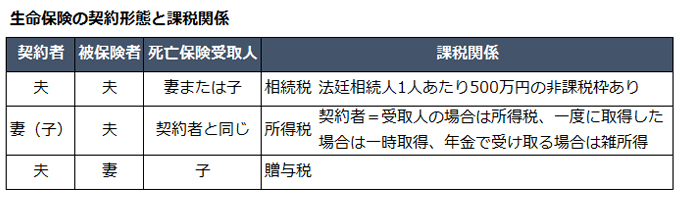

① 死亡保険金には非課税枠があります。非課税枠は法定相続人の数に500万円を乗じた金額です。現金や預貯金で所有している資産を保険契約に変えることによって相続税の課税価格を下げることができます。(節税対策) ② 受取人を予め指定でき、遺留分の対象にもならないため、遺したい人に確実にお金を渡せます。(争続対策) ③ 預貯金は遺産分割協議書などの書類を揃えないと引出すことができませんが、死亡保険金はスムーズに支払われますので、葬儀費用や納税資金など現金が必要な場合に対応できます。(納税資金対策) 例えば、保険金を受け取った長男が自宅を相続する代わりに他の兄弟に金銭を支払う「代償分割」に利用することが可能になります。反対に、自宅を相続しない兄弟が保険金を受け取った場合は、死亡保険金は原則遺産分割協議の対象外になるため、自宅分の遺産分割を要求することも可能になるので、良く考えて受取人の設定をすることが大切です。 また、保険料の支払い方、契約の方法によって課税関係も変わります。

相続税の非課税枠を利用するなら、被保険者(被相続人)が契約者になるように保険加入しましょう。ただし、子供が支払うべき相続税を配偶者が受け取った死亡保険金で支払うと贈与税がかかるので注意が必要です。 夫から贈与されたお金で妻(子供)が生命保険の支払いをする方法もあります。年間110万円以下であれば贈与税もかからず、死亡保険金の受取りには一時所得が発生しますが、控除額も大きいので税額は少額で済むでしょう。 一時所得の金額(課税対象)=(受取保険金額-払込保険料-特別控除50万円)×1/2 所得税=一時所得の金額×15~20%

生前贈与による相続税対策

自分が持っている財産を生前に推定相続人に贈与することでも相続税の節税はできます。生前贈与の方法は主に4つ挙げられます。 ① 暦年贈与 1年あたり110万円までであれば贈与税の基礎控除を使うことで贈与税の負担なく財産移転できます。 ② 配偶者への居住用財産贈与の非課税制度 婚姻期間が20年を超えていれば2000万円までの居住用財産の贈与は非課税になります。この制度は対象財産が居住用財産の贈与に限られる点に注意が必要です。 ③ 結婚子育て資金や教育資金、住宅資金の一括贈与非課税の特例 直系卑属への贈与時に活用できます。いずれも期間限定の制度ですので、目的に沿って上手く活用することで効果的に相続財産を生前贈与し、相続税対策ができるでしょう。 ④ 相続時精算課税制度 この制度は、相続財産の前渡しになります。時価の上昇が見込める資産を次世代に移転する時に有効です。

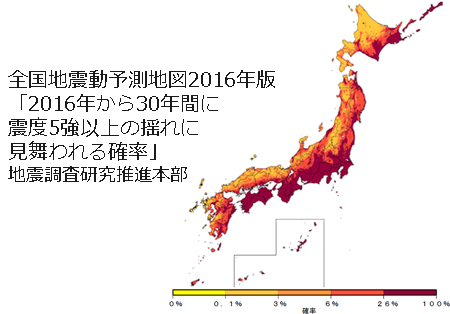

不動産購入や賃貸経営による相続税対策

相続税の評価額が低い資産へ財産を移転することも相続税対策としては有効です。預貯金や株式、投資信託などの資産の場合、相続税はその時点での時価で評価されてしまいます。しかし、それらの資金を使って不動産を購入しておくことで、相続税の評価額を下げることができ、結果として相続税の節税につながります。土地の相続税評価額は路線価で評価されることになっており、路線価は取引価格の80%程度で設定されています。また、アパートやマンションなどの賃貸経営を行うことによって、さらに評価額を下げることができます。土地が取引価格より低い路線価で評価されることはもちろん、他人に貸している借地権や借家権分についても評価額が下がります。さらに、相続人が賃貸経営を継続するなどの要件を満たせば、小規模宅地の特例により土地の評価額を半額にできる制度もあります。このように賃貸経営は強力な相続税対策になるはずです。

相続税対策は専門家に相談を

その他にも、「基礎控除額を増やすため養子縁組をして法廷相続人を増やす」「非課税扱いのお墓や仏壇を購入しておく」など相続税対策にはさまざまな手法があります。また、各種制度は期限付きの特例であったり法改正によって変わる可能性もあるので、都度情報を収集し、専門家に確認した方が良いでしょう。

.jpg)

top.jpg)