専門家コラム

2017年04月01日平成29年度税制改正でタワーマンションの評価が変わる

「平成29年度税制改正大綱」が2016年末に閣議決定されました。相続対策として注目されているタワーマンション購入。相続発生後すぐに売却されるなど明らかに税金逃れと思われるものが散見されており、評価額が見直されることになりました。

監修者

松原 健司氏

税理士法人FP総合研究所 代表社員・税理士

平成8年、関西学院大学経済学部卒業。平成12年、税理士登録。その後、税理士法人FP総合研究所において資産税部ゼネラルマネージャー、平成26年4月からは東京支店長も兼務。平成28年3月、代表社員(CEO)となる。著書に「これならできる!事業継承Q&A」(実務出版)、「相続税対策に成功する賃貸住宅活用の秘訣」(清文社)等がある。資産税に強い税理士として、わかりやすいセミナーが参加者から好評で、土地オーナー向けセミナーも多数講演。

タワーマンションの固定資産税が見直しに。高層階購入のメリットが縮小

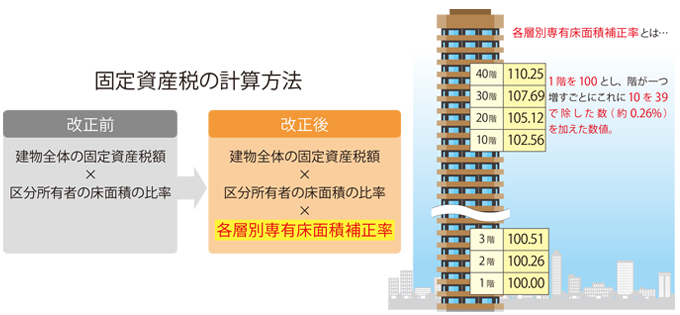

平成27年度の相続税改正により相続対策に関心が高まる中、対策の一つとしてよく利用されているのが、タワーマンションの購入です。相続時における建物の評価額は固定資産税評価額で行われますが、固定資産税評価額は実際の購入価格よりも大幅に安くなります。そこで、分譲という形で購入しやすいタワーマンションに注目が集まるようになりました。タワーマンションの実際の取引金額は高層階ほど高額になるものの、固定資産関評価額は、面積が同じであれば低層階も高層階も全く同じになります。したがって評価の圧縮を狙う場合、実際の取引金額と固定資産税評価額の開きが大きくなる高層階を積極的に購入する方が多いのです。 こうした原状を踏まえ、今回の改正ではタワーマンションの固定資産税評価額を階層ごとに変え、高層階ほど評価額が高くなる仕組みに変更する予定です。これによりたとえば面積が同じ1階と40階とを比較すると、40階の住戸の評価額は1割程度高額になります。

なお、この制度の対象となるのは「平成30年度から新たに課税されることとなる新築の建物(高さ60m.を超える建築物で複数の階に住戸が所在しているもの)で、既存の物件に影響はありません。改正によってタワーマンション高層階の固定資産税評価額は上昇しますが、一般的な固定資産税評価額が実勢の取引金額と比較して概ね3分の1程度の現状では、今後も不動産(タワーマンション)購入による相続税対策は続くのではないでしょうか。

関連コラム

.jpg)

不動産所有法人と家族信託

税金対策, 相続対策, 賃貸経営

マンション相続税評価額見直しの動き

新制度, 相続対策

賃貸経営における「平均居住期間」の重要性

賃貸経営, ,

賃貸マンションの建設費、坪単価とは?

マンション建設, , ,

ZEHマンションとは

新制度, マンション建設

【2021年】サブリースが変わる!マンション経営への影響

賃貸経営, マンション建設,

相続時精算課税制度で賃貸物件を贈与するメリット

相続対策, 税金対策,

生活保護の実態と生活保護受給者との賃貸借契約

相続対策, 税金対策,

コロナ禍で郊外移住が人気?賃貸経営への影響とは

賃貸経営,

不動産投資ローンの審査に通る方法とは?

賃貸経営,

所有不動産を多角的に検討、具体的に活用するための「対策の立案」

相続対策, 税金対策,

マンション経営で入居者募集する方法・種類とは?

賃貸経営, ,

マンション経営で知っておきたい最適な家賃設定方法

賃貸経営, ,

マンション経営の連帯保証人 2020年の民法改正との関係性

賃貸経営, 新制度,

テナントビル建築に伴う 消費税の還付

税金対策, 賃貸経営,

土地活用の「問題点を抽出」し取組むべき「課題・目標を設定」

相続対策, 土地活用,

マンション経営における税金・維持費・管理費について

賃貸経営, 税金対策,

マンション投資を行うなら首都圏?それとも地方?

賃貸経営, マンション建設,

コロナ禍後のライフスタイルと賃貸住宅に求められること

賃貸経営, ,

成功へのファーストステップ「所有資産の現状把握」

相続対策, , ,

不動産投資ローンのメリットと注意点について

賃貸経営, ,

土地活用の種類とそれぞれのメリット・デメリット

土地活用, ,

新型コロナの影響で家賃が払えない方への国の救済措置

新制度, 賃貸経営,

マンション経営で失敗する理由と回避方法

賃貸経営, ,

【シミュレーション付き】マンション投資の初期費

賃貸経営, ,

賃貸マンション経営で得られる家賃収入と経費について

賃貸経営, ,

不動産オーナーファミリーの管理業務引き継ぎ問題

賃貸経営, 相続対策,

マンション投資の節税のしくみ

税金対策, 相続対策,

不動産投資と利回り

賃貸経営, ,

良い入居者を惹きつけるために実践すべきポイント

賃貸経営, ,

不動産を分けて相続できる「配偶者居住権」とは?

相続対策, ,

資産価値に直結する賃貸物件のイメージアップ。植栽効果を考える

, ,

年々深刻化する空家問題。行政による支援も

自宅活用, 相続対策,

最新データをチェック!賃貸入居者が求めている部屋・設備とは

賃貸経営, マンション建設,

確定申告するならどっち?青色申告と白色申告の違い

税金対策, ,

地主の許可は必要?借地相続の際に気をつけるべきポイント

相続対策, ,

賢く進めたい相続税対策 今後もマンション建設は有効?

相続対策, マンション建設,

資産承継、いま注目の「家族信託」とは?

相続対策, 賃貸経営,

生産緑地は今後どうなる?どうする?「2022年問題」について

新制度, 土地活用,

見逃せない!コンクリートブロック塀の危険性をチェック

災害対策, 賃貸経営,

マンションオーナーなら知っておきたい特定建築物の定期報告制度

マンション建設, 賃貸経営,

賃貸経営における「割れ窓理論」活用法

賃貸経営, ,

退去者発生!その時大家さんは?

賃貸経営, ,

仮想通貨で不動産投資ができる?そのメリットと注意点

税金対策, ,

平成30年度税制改正「貸付事業用宅地等」の見直し

新制度, 相続対策,

平成30年度税制改正「特定居住用宅地等」の見直し

新制度, 相続対策,

マンション建設の流れを知って賢い賃貸経営をスタート

マンション建設, ,

DIY型賃貸借とは?大家さんにとってのメリットとデメリット

賃貸経営, ,

一般社団法人を利用した財産管理はNG!?

新制度, 税金対策, 相続対策

賃貸住宅の未来形!AIスピーカーを利用するスマートホームとは

賃貸経営, ,

覚えておきたい賃貸経営のリスク

賃貸経営, ,

約120年ぶりの民法改正 賃貸経営への影響は?

新制度, 賃貸経営,

2017年10月より解禁「IT重説」とは?

新制度, 賃貸経営,

1階がコンビニの賃貸マンション 借りる?借りない?

賃貸経営, マンション建設,

賃貸経営における「利回り」とは

賃貸経営, ,

賃貸物件、外国人に部屋を貸す?貸さない?

賃貸経営, ,

賃貸マンションの修繕はマンションオーナーの義務

賃貸経営, ,

どうする?賃貸マンションの外壁仕上②

マンション建設, ,

どうする?賃貸マンションの外壁仕上①

マンション建設, ,

マンション経営者必見!賃貸住宅の空室率を下げる秘訣とは?

賃貸経営, ,

賃貸経営成功の秘訣は情報収集!?

賃貸経営, 土地活用,

賃貸マンションを建てる建設会社の選び方

マンション建設, 建替え,

平成29年度サービス付き高齢者向け住宅整備事業の募集開始

新制度, 高齢化社会,

アパート経営と高齢者

マンション建設, ,

賃貸マンションの防犯対策

賃貸経営, ,

広大地評価方法の見直しによって税負担が増える!?税制改正

新制度, 税金対策,

2017年4月施行 改正建築物省エネ法とは

新制度, ,

【独自レポート】相続対策の実態

相続対策, ,

【独自レポート】不動産管理会社が教える賃料アップの決め手

賃貸経営, マンション建設,

貸す前に知っておきたい 賃貸の仲介手数料について

賃貸経営, ,

土地の価格はひとつじゃない?路線価と固定資産税評価額の違い

土地活用, ,

賃貸住宅の市場動向を見る

賃貸経営, 土地活用,

家賃収入の確定申告は、青色申告で節税効果をアップ

税金対策, 賃貸経営,

分かりやすい賃貸マンション経営の収支計画

賃貸経営, ,

マンション経営者向け 若者への調査結果から分かる賃貸住宅市場

賃貸経営, ,

知っておくべき 土地活用の基本

土地活用, ,

等価交換と売却 土地活用方法を解説

土地活用, 自宅活用,

ネット×賃貸経営 今どきのスマホ技まとめ

賃貸経営, ,

賃貸経営の資金計画 ローンと金利

マンション建設, ,

相続手続きの流れを把握する~相続開始から相続税の納付まで~

相続対策, ,

駐車場経営VS賃貸マンション経営 人気の土地活用方法を比較

土地活用, 賃貸経営,

新築アパート、施工会社を見極めるポイントは?

マンション建設, ,

不動産の相続、遺言書はなぜ作るべき?

相続対策, ,

台風に備えよう

災害対策, ,

マンション経営にまつわる必要知識と資格

賃貸経営, ,

高齢者向け施設の需要拡大で上手に土地活用を

高齢化社会, ,

民泊ニーズ 訪日旅行者に部屋を貸したい大家さん必見

新制度, ,

家族信託の仕組みと種類

相続対策, ,

アパート経営のパートナー、管理会社の選び方

賃貸経営, ,

老朽化アパートの建替えは有効?

建替え, ,

アパート経営の市場動向と今後

賃貸経営, ,

賃貸マンション経営の種類

賃貸経営, ,

女性による賃貸経営

賃貸経営, ,

東京オリンピックと土地活用の関係

土地活用, ,

相続対策としての成年後見制度

相続対策, 高齢化社会,

知っておきたい!サブリース(一括借上げ)のメリット・デメリット

賃貸経営, ,

賃貸経営と保険契約

災害対策, ,

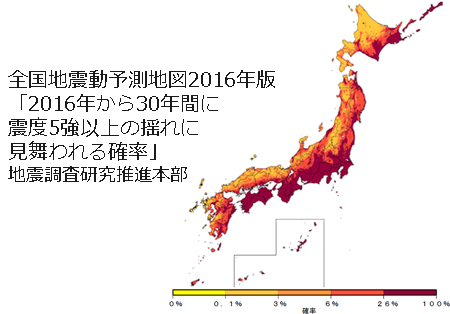

地震被害による入居者への損害賠償について

災害対策, ,

用途地域と建築計画

マンション建設, 土地活用,

覚えておきたい、相続税の対策方法

相続対策, 税金対策,

【独自レポート】賃貸入居者が気になる騒音は上から?隣から?

独自レポート, ,

【独自レポート】賃貸入居者に見る設備仕様のニーズ

独自レポート, ,

猫ブームで見直されるペット共生型賃貸住宅

賃貸経営, ,

【電力自由化】電力小売全面自由化」がスタート

新制度, ,

平成28年度・税制改正。賃貸オーナー様が知っておくべきことは?

新制度, 賃貸経営,

賃貸併用住宅のメリット・デメリット

自宅活用, 賃貸経営,

大田区が民泊解禁!民泊って何?賃貸経営にはどんな影響がある?

新制度, 自宅活用,

マンション経営が節税に効く仕組み

税金対策, 賃貸経営,

マイナス金利到来!今さら聞けないマイナス金利とその影響

賃貸経営, 新制度,

【独自レポート】賃貸マンション・アパート入居前後の実態調査①

独自レポート, ,

【独自レポート】賃貸マンション・アパート入居前後の実態調査②

独自レポート, ,

タワーマンションによる相続税対策に課税強化の動き

相続対策, ,

マイナンバー制度で賃貸経営はどう変わる?

新制度, ,

賃貸経営の情報収集に役立つ情報誌・ホームページ8選

賃貸経営, ,

サービス付き高齢者向け住宅(サ高住)の補助金が緊急拡大へ【3月25日申込み迄】

高齢化社会, ,

押さえておきたい土地活用の種類と特徴

土地活用, ,

【独自レポート】相続税対策で土地活用 パートナー選びのポイント

独自レポート, ,

賃貸経営で押さえるべき高齢者の居住スタイルとは?

高齢化社会, ,

空き家売却で特別控除、平成28年度税制改正閣議決定

自宅活用, ,

家賃滞納!予防と解決策のポイントとは?

賃貸経営, ,

【独自レポート】賃貸経営するならアパート?マンション?調査

独自レポート, 賃貸経営,

全国的なコンパクトシティ化によって、土地活用の傾向も変化?

土地活用, ,

社会福祉法人への賃貸で固定資産税、相続税の軽減が可能に?

高齢化社会, ,

底地を相続したら考える借地権者との問題対処法

賃貸経営, ,

「生産緑地」を活かして 短期間で相続対策を成功させる新手法

土地活用, 相続対策,

経営する賃貸マンションの付加価値に「カスタマイズ賃貸」

賃貸経営, ,

賃貸経営で知っておきたい「原状回復ガイドライン」

賃貸経営, ,

入居者の高齢化が進む今、賃貸経営に必要な「安心」の確保

高齢化社会, 賃貸経営,

賃貸マンションオーナーの立ち退き交渉術

賃貸経営, ,

地震発生! 賃貸マンションオーナーが備えておくこととは?

災害対策, ,

賃貸経営の新潮流「シェアハウス」ってどういうもの?

賃貸経営, ,

改正相続税制による土地活用への影響

相続対策, 土地活用,

養子縁組で相続対策。その注意点と相続対策効果とは?

相続対策, ,

空き家対策特別措置法により固定資産税などの費用負担への懸念

自宅活用, ,

東京都が木造住宅密集地域における老朽建物の建て替え支援

建替え, 災害対策,

賃貸経営に不動産管理会社を設立するメリット

賃貸経営, 税金対策,

贈与税の非課税枠拡大!住宅購入時に資金援助を利用した節税対策

税金対策, 新制度,

関連コラムをもっと見る